Wenn Sie den Mainstream-Medien und bestimmten Politikern zuhören, wird der Brexit für Großbritannien zu Engpässen bei Medikamenten, Hungersnot und allgemeinem Chaos führen.

Ganz gelassen zeigen sich dagegen derzeit die Aktionäre von Eurotunnel, jener Gesellschaft, die vielleicht wie keine andere für die Idee europäischer Integration steht.

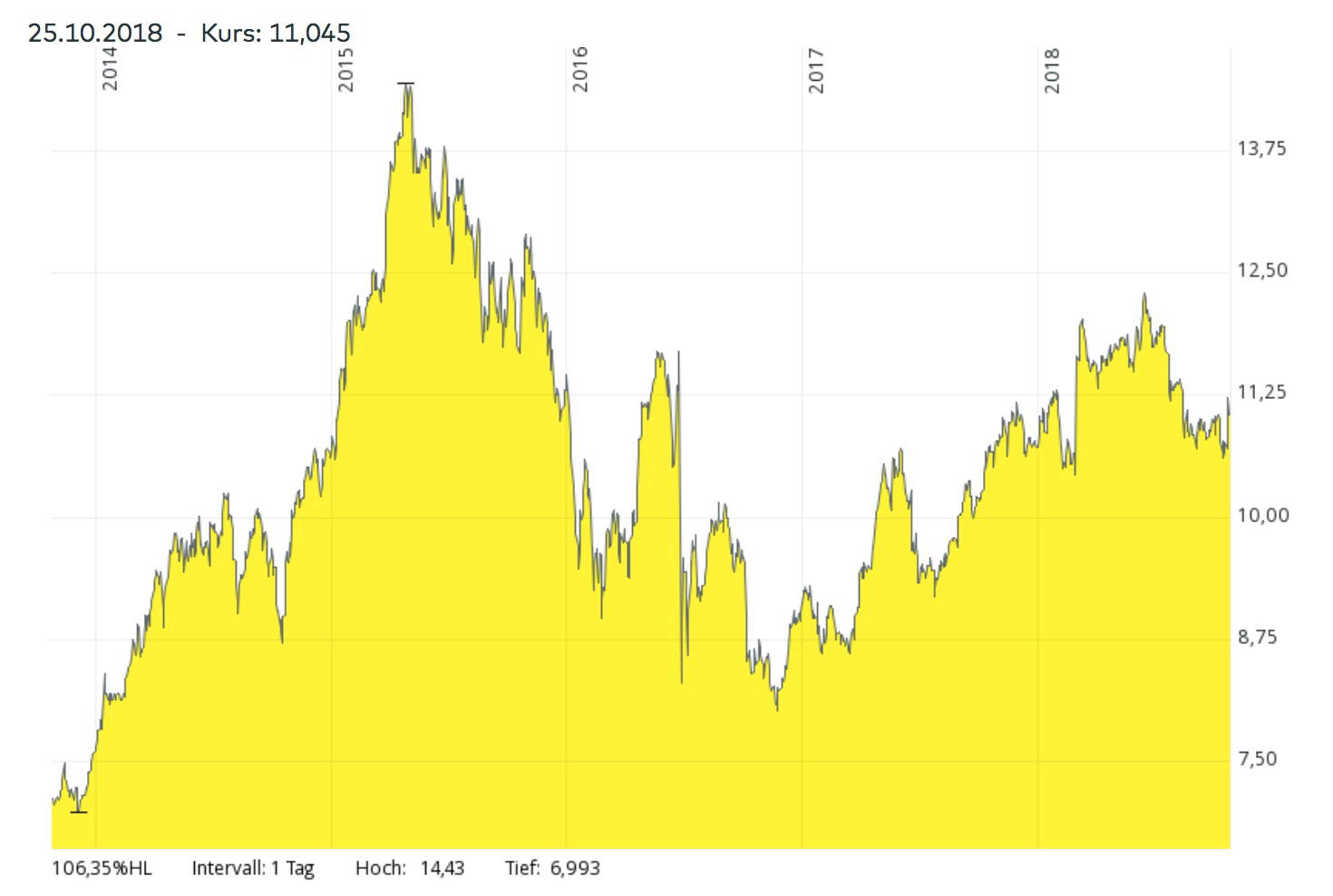

Die Aktionäre von Eurotunnel bekamen nach dem Referendum zunächst einen ziemlichen Schrecken. In den Tagen nach dem überraschenden Abstimmungsergebnis im Jahr 2016 brach die Aktie zeitweise um 27% ein.

Seither ist jedoch wieder relative Ruhe eingekehrt. So merkte auch fast niemand, dass sich die Gesellschaft zwischenzeitlich einen anderen Namen gab. Seit 2017 firmiert sie als Getlink Group SE.

Aus der Performance der Getlink-Aktie lassen sich auch einige Rückschlüsse über den Verlauf von Brexit ziehen, und vielleicht lässt sich sogar Geld mit ihr verdienen.

Der Jahrhunderte alte Traum eines Unterseetunnels

Angeblich hatten schon die Römer von einem Tunnel durch den Kanal geträumt. Form nahm die Idee dann erstmals 1802 an, als ein französischer Mineningenieur namens Albert Mathieu-Favier mit durchdachten Plänen die Bohrung eines Tunnels vorschlug. Er wollte diesen mit Öllampen erleuchten und Pferdekutschen hindurchschicken.

1880 wurde dann sogar ein erster Teil eines solchen Tunnels gebaut. Wegen technischer Schwierigkeiten, politischer Bedenken über die militärischen Risiken und wegen der absehbaren enormen Budgeterfordernisse wurde das Projekt jedoch wieder eingestellt. Die Geburt der Flugzeugindustrie sowie die beiden Weltkriege führten dazu, dass alle Pläne für Jahrzehnte auf Eis liegen blieben.

Erst 1955 gab die britische Regierung eine Erklärung ab, dass es keine Befürchtungen mehr ob einer militärischen Invasion gäbe und ein Tunnelbau durchgeführt werden könnte. Allerdings standen andere politische Probleme, u.a. mit Gewerkschaften, sowie die schwierige Finanzierung des Mega-Bauvorhabens noch jahrzehntelang im Weg.

In den Jahren 1984/85 kam es dann endlich zu einem Rahmenabkommen zwischen Frankreich und Großbritannien. Während jedoch die Franzosen auch Staatsgelder investieren wollten, schob Margareth Thatcher jeder staatlichen Unterstützung den Riegel vor. Sie bestand darauf, dass das Projekt auf britischer Seite rein privat finanziert werden müsste. Die Königin der Privatisierungen wollte kein neues Staatsunternehmen schaffen.

Es ist letztlich Thatcher zu verdanken, dass es heute eine börsennotierte Aktiengesellschaft gibt, die den Eurotunnel betreibt. Getlink ist der juristische Nachfolger der beiden britischen und französischen Schwestergesellschaften Eurotunnel PLC und Eurotunnel SA, die ursprünglich für die Aufnahme privater Gelder gegründet und unter einem Dach zusammengeführt wurden.

Allerdings ahnten die damaligen Zeichner nicht, dass ihr Geld buchstäblich in einem schwarzen Loch verschwinden würde.

Ein europäischer Erfolg, eine finanzielle Katastrophe

Wenn schlechtes Management, überzogene Prognosen und politische Einflussnahme zusammenkommen, ist das Resultat fast schon zwangsweise ein ziemliches Desaster.

Im vorliegenden Fall führte die Kombination zu Milliardenverlusten für Anleger. Viele der frühen Zeichner der Eurotunnel-Emission waren private Sparer aus Frankreich und Großbritannien, die wegen der staatlichen Unterstützung des Projekts glaubten, ihre Spargroschen in eine sichere Sache zu investieren.

Diese frühen Zeichner sollten im Laufe der Jahre rund 99% ihres Investments verlieren.

Genaue Zahlen sind schwierig zu ermitteln. Die erste Generation Anleger erhielt auch diverse Ticketvergünstigungen für Eurotunnel-Reisen, wovon die Aktionäre je nach Einzelfall mehr oder weniger Gebrauch machten und dadurch einen finanziellen Nutzen erzielten. Die Gesellschaft durchlief zudem zwei komplexe Umstrukturierungen, außerdem gab es Währungsschwankungen.

Zusammengefasst, stellte sich die Situation folgendermaßen dar:

- Die Baukosten für den Eurotunnel überstiegen das ursprüngliche Budget um über 100%. Am Ende kostete der Tunnel mehr als EUR 15 Milliarden. Wer bei den immer neuen Kapitalerhöhungen nicht mitmachen konnte, wurde verwässert.

- Die EU musste aushelfen und über die sogenannte Europäische Investment Bank („EIB“, ein als Bank getarnter Subventionsmechanismus) mit Finanzierungszusagen aushelfen. Andernfalls wäre das Projekt wohl auf halbem Wege zum Stillstand gekommen.

- Die staatliche französische Eisenbahngesellschaft, SNCF, „unterstützte“ Eurotunnel, indem sie detaillierte Passagierprognosen zur Verfügung stellte. Wie sich herausstellte, waren diese Prognosen völlig überzogen. Einige Beobachter sagten seinerzeit, dass der Eurotunnel ohne die überzogenen Prognosen des französischen Staatskonzerns niemals eine Finanzierung bekommen hätte.

- Sogar nach der Fertigstellung und Inbetriebnahme des Eurotunnels ging die Gesellschaft beinahe zwei Mal in Konkurs. Die zweite Krise wurde im Jahr 2007 durch einen weitreichenden Schuldenschnitt beigelegt. Unter Androhung, im Falle einer Insolvenz fast alles zu verlieren, stimmten die Gläubiger zu, 54% ihrer Forderungen bzw. knapp EUR 5 Milliarden abzuschreiben.

Die Aktionäre kamen bei der Schuldenneuverhandlung nicht ungeschoren davon.

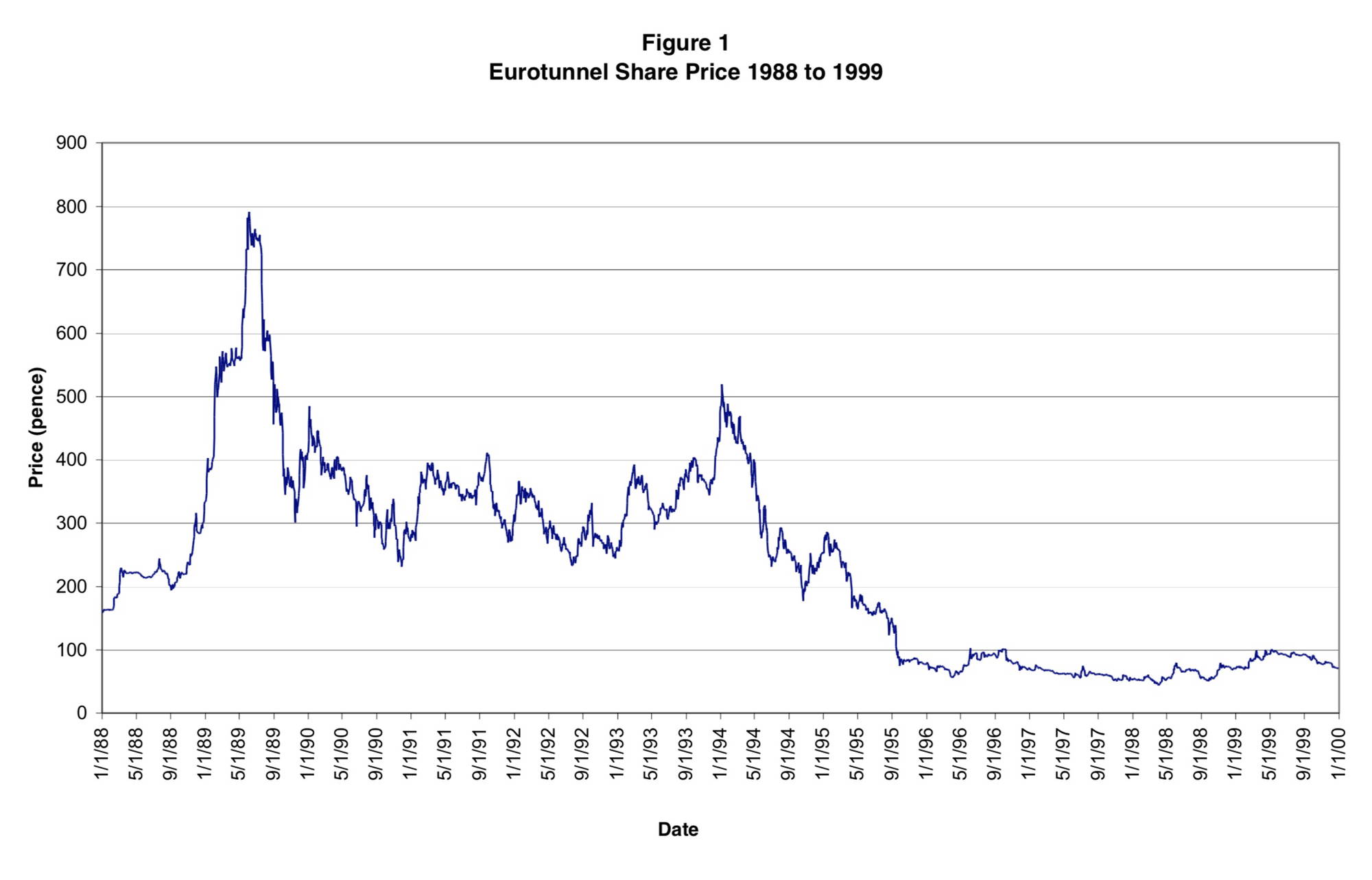

Die Aktie fiel nach ihrem IPO im Jahr 1988 binnen Stunden vom Ausgabekurs von GBP 3,50 auf nur noch GBP 2,50. Es hatte schlicht nicht genug Interesse für die Emission gegeben und die Platzierung wurde nur mit Hängen und Würgen untergebracht.

Es folgte zwar eine Spekulationswelle, die den Kurs zeitweise bis GBP 7,99 brachte. Allerdings ging die Aktie nach der Euphoriewelle rasch wieder in den Sinkflug über. Bis zum Ende des Jahrtausends sollte sie auf nur noch GBP 0,71 fallen. Dies war um so enttäuschender, als Aktienkurse rund um die Welt während der 1990er Jahre deutlich zulegen konnten.

In den Schuldenumstrukturierungen der folgenden Jahre verloren die Aktionäre fast ihren gesamten Einsatz. Wie in solchen Fällen üblich, trifft es zunächst immer die Eigenkapitalfinanziers, bevor die Gläubiger einem teilweisen Abschreiben ihrer Forderungen zustimmen.

Die Performance der Aktie war so übel, dass französische Kleinaktionäre anfingen, eine jährliche Veranstaltung für geschundene Aktionäre zu organisieren. Das „Diner de Con“, oder „Dinner für Betrogene“, verlieh sogar einen Jux-Preis an den Aktionär mit dem höchsten nachgewiesenen Einstandskurs.

Wie geht es Getlink heute?

Seit der Umschuldung im Jahr 2007 ist es ruhig geworden um die Gesellschaft. Die einstmals ständig in den Weltmedien präsente Gesellschaft ist buchstäblich vom Radarschirm verschwunden.

Getlink ist jedoch unverändert im alten Kerngeschäft tätig:

Passagiertransport durch den Eurotunnel.

Frachttransport, indem Lkws auf Güterwaggons verladen werden.

- Betrieb und Instandhaltung sowohl des Tunnels als auch der beiden Terminals. Für all diese Anlagen hat Getlink die alleinige Betriebslizenz bis zum Jahr 2086.

Falls Brexit wirklich zu Chaos an den Grenzen führen sollte, würde sich dies sicher schon heute im Aktienkurs niederschlagen.

Tatsächlich ist die Getlink-Aktie in diesem Jahr 2018 aber um 3% gestiegen, während der FTSE 100-Index rund 9% verloren hat. Der Getlink-Aktienkurs ist heute auf dem gleichen Niveau wie vor dem Referendum. Aus dieser Sicht scheint sich nichts für das Unternehmen verändert zu haben.

Entweder hat der Markt seine Funktion als Antizipationsmaschine bei Getlink verloren, oder Brexit wird am Ende doch nicht so heiß gegessen, wie manch einer befürchtet.

Das Management des Unternehmens ist mit seinen letzten Aussagen jedenfalls ziemlich deutlich gewesen. Nach über 500 Meetings mit Entscheidungsträgern in der Politik geht die Gesellschaft davon aus, auch nach dem 29. März 2019 auf Wachstumskurs zu bleiben. Insbesondere die Nachfrage nach den zuverlässigen, schnellen Frachtdienstleistungen der Gesellschaft werde weiter wachsen.

So überzeugt ist das Management von weitgehend normalen Verhältnissen, dass es auch weiterhin in den Ausbau eines anderen großen Projekts investiert, das ebenfalls auf der stärkeren wirtschaftlichen Integration der beiden benachbarten Länder fußt. Mit diesem Projekt soll aus den vorhandenen Anlagen noch mehr Gewinn gezogen werden.

Wachsender Stromhandel zwischen Großbritannien und der EU

Trotz der jahrzehntelangen europäischen Harmonisierungsbestrebungen gibt es in den einzelnen EU-Ländern weiterhin unterschiedliche Strompreise.

Eine stärkere Verzahnung der einzelnen Strommärkte ist eines der erklärten weichen Ziele der EU. Um Preisdifferenzen auszugleichen und um die Stromversorgung für alle EU-Bürger zu jedem Zeitpunkt sicherzustellen, soll der Transport von Energie zwischen den einzelnen Ländern ausgebaut werden.

Getlink verlegt deswegen ein 1.000 MW-Stromkabel durch den Eurotunnel. Projektname: „ElecLink.“ Auf beiden Seiten des Tunnels werden die dafür notwendigen Konverter gebaut. Gesamtkosten des Projekts: EUR 580 Millionen.

Durch das neue Stromkabel soll die Energie für bis zu zwei Millionen Haushalte von Frankreich nach England oder auch umgedreht fließen. Mit ElecLink hat Getlink das größte derartige Projekt zwischen Frankreich und Großbritannien ins Leben gerufen.

Die Idee, dafür den existierenden Tunnel zu nutzen, ist clever. Das Kabel kann kostengünstig verlegt und gewartet werden. Konkurrenzanbieter, die ein Kabel durch das Meer verlegen, müssen insbesondere mit höheren Wartungskosten rechnen.

Steigende Dividendenzahlungen

Im Jahr 2009, über 20 Jahre nach dem Start des Eurotunnel-Projekts, konnte die neu aufgestellte Gesellschaft erstmals eine kleine Dividende bezahlen. Seither hat Getlink kontinuierlich Schulden zurückgezahlt und die Auszahlung an die Aktionäre erhöht.

Für 2018 ist eine Dividende von EUR 0,35 je Aktie geplant. In den Jahren 2019 bis 2024 soll die Dividende jeweils um 5 Cent pro Jahr erhöht werden. Damit läge die Dividende für 2024 bei EUR 0,55 je Aktie, verglichen mit einem gegenwärtigen Kurs von rund EUR 11.

Wachsende Frachtvolumina, das zusätzliche Einkommen von ElecLink und kontinuierliche Einsparungen im operativen Geschäft sollen nach den Plänen der Gesellschaft für deutlich steigende Erträge sorgen.

Glaubt man der Einschätzung des Managements, wird auch der Brexit zu keinen signifikanten Einschnitten führen. Der Markt scheint dieser Einschätzung zumindest derzeit Glauben zu schenken. Offenbar wird der Tunnel – zumindest vorerst – doch nicht mit Ziegelsteinen verschlossen.

Ist die Eurotunnel-Aktie ein aussichtsreiches Investment?

Dank eines wenig bekannten Details der Schuldenneuverhandlung sollten in der Eurotunnel-Aktie einige stille Reserven stecken.

Um die Schuldenumstrukturierung zu unterstützen, verlängerten die Regierungen der beiden Länder nämlich die Betriebslizenz gleich zwei Mal. Getlink kann den Tunnel und die zugehörigen Anlagen nunmehr bis zum Jahr 2086 betreiben, anstatt die Lizenz wie ursprünglich vereinbart bereits im Jahr 2042 zu verlieren.

Es gibt diverse ähnliche Infrastrukturprojekte mit Börsennotiz, zudem werden gelegentlich die Bewertungsmaßstäbe bekannt für Infrastrukturprojekte die in privaten Transaktionen verkauft wurden. Einer vom Unternehmen zusammengestellten Bewertungsübersicht zufolge ist Getlink derzeit im Vergleich zu ähnlichen Gesellschaften “signifikant unterbewertet.“ Nicht, dass besonders viele Anleger und Analysten diese Übersicht überhaupt wahrgenommen haben dürften. Getlink gelingt es kaum noch, Aufmerksamkeit auf sich ziehen, obwohl die Gesellschaft nach wie vor ein qualitativ hochwertiges und weltbekanntes Infrastruktur-Asset betreibt.

Angesichts der steigenden Dividenden, des zusätzlichen Einkommens von ElecLink und dem wahrscheinlich weiter steigenden Frachtvolumen sollte die Aktie eigentlich langfristig gutes Potential haben.

Ich würde zwar gegenwärtig nicht unbedingt mit Eile in das Unternehmen investieren. Falls die Aktie jedoch doch noch durch den nahenden Brexit oder durch Turbulenzen an den Weltbörsen mal wieder unter Druck gerät, könnte sich ein Zufassen für Anleger mit Interesse an derartigen Infrastrukturaktien lohnen. Bei Kursen unter EUR 10 wäre die Aktie basierend auf den gegenwärtigen Unternehmenskennzahlen relativ günstig.

Wer zuverlässige Einkommensströme aus Infrastrukturprojekten mit Wachstumspotential sucht und dabei auch langfristige Kapitalzuwächse erzielen möchte, sollte die Getlink-Aktie wieder auf den Radarschirm nehmen.

Für alle anderen gibt es zudem die Gelegenheit, die wachsenden Bandbreite der Getlink-Produkte selber zu nutzen. Neben der Verbindung von London, Paris und Brüssel fährt der Eurostar-Zug neuerdings auch nach Amsterdam. Weitere Routen sollen folgen. Vielleicht wird durch die Gesellschaft damit wenigstens der Traum von leichterem Reisen innerhalb Teilen von Europas wahr.

Mit freundlichen Grüßen

Swen Lorenz

Undervalued-Shares.com

+++UPDATE+++: Die Getlink-Aktie notiert im Juni 2024 bei mehr als 15 Euro und hat sich damit deutlich erholt. Die Erwartungen an die Dividende aus dem Jahr 2018, in dem der Artikel erschien, konnte das Unternehmen allerdings nicht erfüllen. Diesbezüglich spielte natürlich die Covid-Pandemie, die damit verbundenen Lockdowns und der vorübergehende Zusammenbruch des Reiseverkehrs eine wichtige Rolle. 2020 schüttete Getlink 0,05 Euro je Aktie aus, 2021 0,10 Euro und für 2022 keinerlei Divdende aus. Aktuellen Analystenschätzungen zufolge (Quelle: marketscreener.com) soll das Dividendenniveau aber wieder deutlich anziehen. Für 2024 erwarten die Experten 0,58 Euro je Aktie, für 2024 0,65 Euro und für 2025 0,66 Euro.

Getlink-Aktie: Kaufen oder verkaufen?! Neue Getlink-Analyse vom 25. April liefert die Antwort:

Die neusten Getlink-Zahlen sprechen eine klare Sprache: Dringender Handlungsbedarf für Getlink-Aktionäre. Lohnt sich ein Einstieg oder sollten Sie lieber verkaufen? In der aktuellen Gratis-Analyse vom 25. April erfahren Sie was jetzt zu tun ist.